Framgångsrika försäljningar med internationell konfidentiell anbudstävlan

Vi utför medelstora företagsförsäljningar och -förvärv i Finland och Europa. Vi garanterar det bästa möjliga aktieägarvärdet åt vår kund genom vår gedigna erfarenhet av att genomföra inhemska och internationella anbudsförfaranden. Våra transaktionsprocesser är välstrukturerade och professionellt ledda.

Försäljning av Afore Oy till AEM Holdings Ltd

Kund: Afore Oy

Broadius var finansiell rådgivare för Afore Oy:s ägare, när Bolaget såldes till AEM Holdings Ltd, som är noterat på börsen i Singapore. Afore, vars kunder är internationella, har specialiserat sig inom industriella testsystem för halvledare och har en omfattande kunskap inom testning och kalibrering av mikroelektroniska sensorer (MEMS). Afores produkter är kända för noggrannhet, pålitlighet, användarvänlighet och kostnadseffektivitet.

Afore grundades år 1995 och har en lång historia inom MEMS-testning. Som ett resultat av företagstransaktionen, kan Afore betjäna nuvarande och nya kunder mera mångsidigt. Afores testlösningar för MEMS produktutveckling och tillverkning är redan nu mycket exakta, pålitliga samt kostnadseffektiva. Tillsammans med AEM Holding Ltd kommer Afore att kunna erbjuda sin specialkunskap till ett bredare kundsegment inom en kraftigt växande marknad då användningen av MEMS-teknologi blir allt vanligare.

”Broadius hjälp som projektledare i denna internationella och komplicerade transaktion var oersättlig för oss”, konstaterar Afore Oy:s huvudägare och verkställande direktör Vesa Henttonen.

Kund: Alva Hyvinvointi Oy

Förvärv av Kainuun hoivataito Oy barnskydds affärsverksamhet

02/2021

Kund: Alva Hyvinvointi Oy

Förvärv av Hoivaonni Oy barnskydds affärsverksamhet

02/2021

Kund: Alva Hyvinvointi Oy

Förvärv av Kiviranta kodit Lukkarinoja Oy

02/2021

Försäljning av Algol Pharma Oy till Biocodex S.A

Kund: Algol Pharma Oy

Broadius var finansiell rådgivare för ägarna av det anrika familjeföretaget Algol Oy, när koncernen sålde hela dotterbolaget Algol Pharma Oy:s verksamhet till det internationella, familjeägda läkemedelsföretaget Biocodex S.A. I valet av köpare betonades förutom operativa synergieffekter även köparens starka engagemang för att verka i Finland och Nordeuropa.

“Som en del av vår strategi att förenkla koncernens struktur, valde vi att sälja Algol Pharma Oy till ett internationellt företag som delar våra värden och traditioner. Jag är övertygad att våra samarbetspartners, kunder och vår personal är i goda händer. Broadius förstod bra våra önskemål och målsättningar och deras hjälp och råd för att framgångsrikt slutföra affären”, konstaterar Algol Oy:s verkställande direktör Alexander Bargum.

Kund: Alva Hyvinvointi Oy

Förvärv av Lukkarinoja Oy

02/2021

Kund: Esari Oy

Försäljning av Esari Oy till Lagercrantz AB

01/2021

Kund: Pika Puhtaus Oy

Förvärv av Brahea palvelut Oy städnings affärsverksamhet

10/2020

Internationell finansieringsrunda med Repsol Energy Ventures som lead investor

Kund: Rocsole Oy

Broadius var rådgivare för Rocsole Oy och dess ägare i den internationella finansierings rundan var syfte var att tillgodose finansieringen av utveckling och testning (pilots) av bolagets patenterade optiska lösningar/produkter för olje- och gasindustrin. Som ledande investerare fungerade det spanska internationella oljebolaget Repsols riskkapitalbolag Repsol Energy Ventures.

”Vi ansåg det mycket viktigt att kunna attrahera ett internationellt oljebolag som samarbetspartner och aktieägare. En grundförutsättning för aktieägande är självfallet att vi delar framtidsvision. Broadius förstod mycket väl våra förväntningar och som ett resultat av processen fick vi möjligheten att ingå förhandlingar med den motpart som vi själva upplevde att kunde ge oss mest mervärde. Självfallet krävde detta diskussioner med ett antal internationella oljebolag och deras riskkapital bolag. Broadius roll som projektledare var betydelsefull för ett lyckat slutresultat”, berättar Anssi Lehikoinen, Rocsole Oy’s grundare, ägare och styrelseordförande.

Kund: CastorIT Oy

Fusion av CastorIT Oy och Bilot Oyj

09/2020

Kund: Arctic Forest Foods Oy

Fusion av Arctic Forest Foods Oy och Kultasuklaa Oy

08/2020

Kund: Andament Group ägare

Omorganisation av ägarskap

06/2020

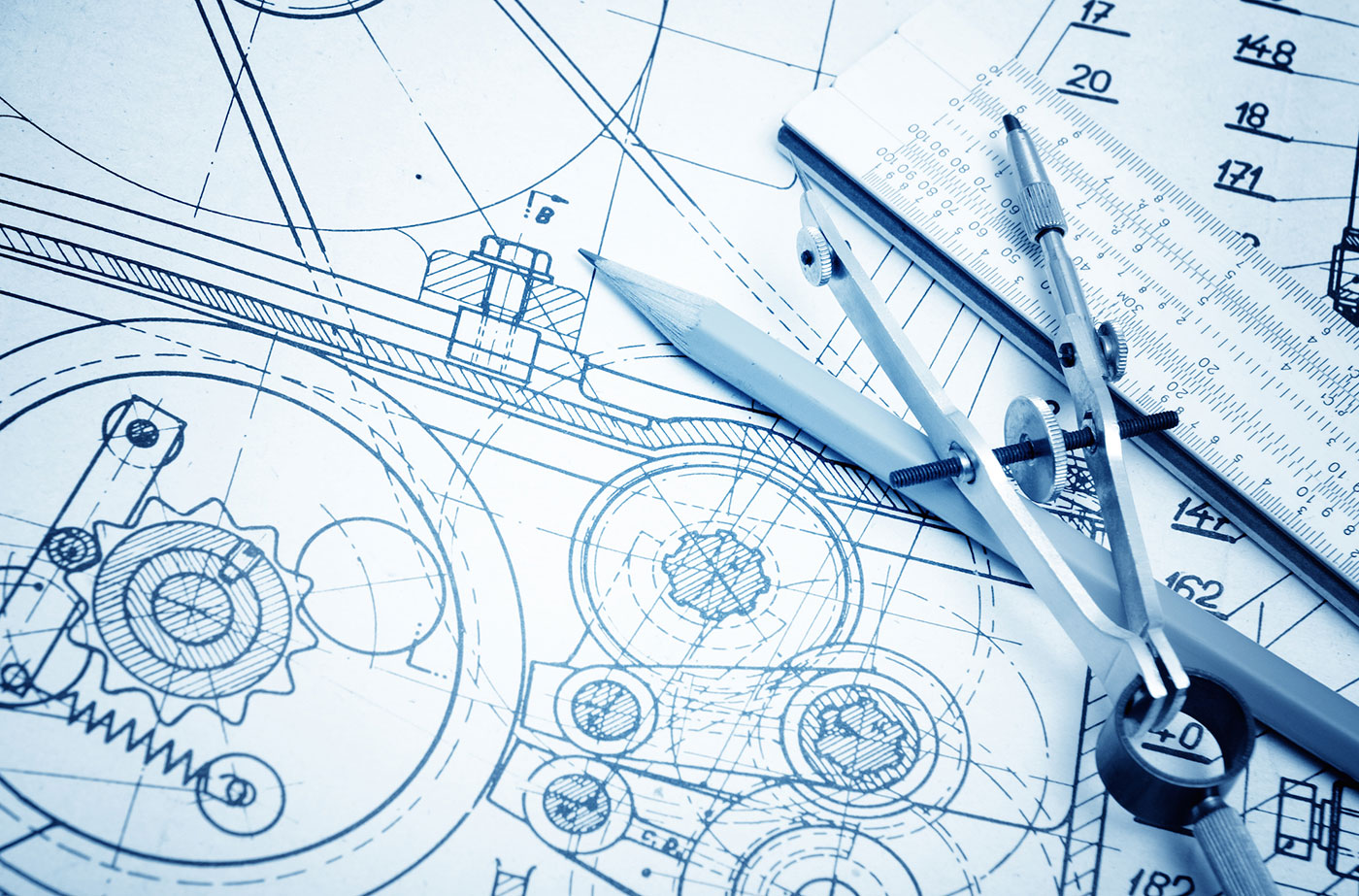

Försäljning av Alte Oy till Alten Group S.A

Kund: Alte Group Oy

Broadius var rådgivare till ägarna av den anrika, industrifokuserade finländska ingenjörsbyrån Alte Group Oy, när bolaget såldes till det franska börsnoterade konsernen Alten Group S.A. I valet av köpare betonades förutom operativa synergieffekter även köparens starka engagemang för att verka i Finland.

“Vi sökte ny ägare till Alte Oy som är en internationell aktör inom branschen. Broadius förstod våra önskemål och målsättningar på ett utmärkt sätt. Bland flera inhemska och utländska kandidater kunde vi välja den mest tilltalande kandidaten, med vilken vi fortsatte förhandlingarna. Broadius hjälp och råd var viktiga under förhandlingarna”, konstaterar Alte Groups verkställande direktör Keijo Hämäläinen.

Kund: Pika Puhtaus Oy

Förvärv av Ultra-palvelu Oy städnings affärsverksamhet

04/2020

Kund: Alva Hyvinvointi Oy

Förvärv av Palvelukoti Kolmikoti Oy

02/2020

Palvelukoti Kolmikoti Oy

Kund: Andament Group

Försäljning av SL Asfaltti to GRK AB

04/2019

Försäljningen av Finnsweet Oy till Profita Group

Kund: Finnsweet Oy

Broadius fungerade som rädgivare för partiaffären Finnsweet Oy, som sysslar med import av sötsaker och nötter, när företaget säldes till kapitalinvesteringsbolaget Profita Group. För parterna hittades snabbt en gemensam strategi, vilket gör det möjligt att utnyttja tillväxtpotentialen samt skapar förutsättningar för en utveckling av affärsverksamheten.

“Vi gör framsteg pä vär tillväxtstig, och en ny ägarpartner ger oss fullständiga förutsättningar för detta. Profita Group är en självständig och solid ägare som jag är övertygad om ska tillföra ett mervärde när vi gär in för att stärka vär position säväl i hemlandet som pä den ryska marknaden. Broadius spelade en betydande roll vid genomförandet av en lyckad affär”, konstaterar Finnsweet Oy:s verkställande direktör Petri Salonen.

Kund: Indutrade Oy

Försäljning av Recair Oy:s kylnings-verksamhet till Daikin Europe N.V.

10/2018

Kund: Indutrade Oy

Försäljning av Recair Oy:s ventilations verksamhet till ETS Nord AS

08/2018

Kund: Tresor Oy

Tresors verksamhet såld till FIM

06/2018

Försäljningen av Laine Tuotanto Oy till Koncentra Verkstads AB

Kund: Oy Laine-Tuotanto Ab

Broadius fungerade som rädgivare för ägarna när systemleverantören Oy Laine-Tuotanto Ab blev en del av den svenska koncernen Koncentra Verkstads AB. I över 30 ars tid hade ägarna byggt upp Laine-Tuotanto tili ett av de ledande finländska företagen i branschen. next case och genom företagsförvärvet ville man försäkra sig om att företaget skulle röna framgäng även i framtiden pä de alltmer internationella marknaderna.

“Broadius hjälpte oss att hitta rätt industrigrupp som matchar företagets framtida behov perfekt och som gör det möjligt för företaget att fortsätta att utvecklas”, säger verkställande direktör Ari Laine pä Laine-Tuotanto.

Kund: Afore Oy

Försäljning av Afore Oy till AEM Holdings Ltd

03/2018

Kund: Smoothie Heaven Oy (Jungle Juice Bar)

Försäljning av Smoothie Heaven Oy (Jungle Juice Bar) till Vaaka Partners investment fund

07/2017

Kund: Algol Pharma Oy

Försäljning av Algol Pharma Oy till Biocodex S.A

09/2016

Försäljning av Human Care Network till Mehiläinen-koncernen

Kund: Human Care Network Oy

Broadius agerade som rädgivare till ägarna, när familjeföretaget Human Care Network – en belönad pionjär pä sitt omräde med over 20 ärs historia bakom sig – skulle smältas samman med Mehiläinen-koncernen NEXTCASE som den största genomförda företagstransaktionen i dess historia.

“Broadius identifierade köparen vars värden och förfaringssätt bäst motsvarar vära egna, och därmed garanterar de bästa utvecklingsmöjllgheterna för värt arbete inom mentalhälsorehabilitering. Övergäng till Mehiläinen -koncernen är en lösning vi är mycket nöjda med- Verkställande direktör Riina Helenius pä HCN.

Kund: Pistrina Oy / Leipomo Keisari

Försäljning av Pistrina Oy (Leipomo Keisari) till Oy Karl Fazer Ab

06/2016

Kund: Pipelife Finland Oy

Pipelife Finland Oy förvärv av Talokaivo Oy

02/2016

Kund: Obesus Oy

Obesus förvärv av Sanoma Oyj’s verksamhet Kiloklubi

01/2016

eXperiri Oy’s köp av Pizzeria Dennis Oy

Kund: eXperiri Oy Ab

Broadius utförde ett företagsarrangemang, där eXperiri köpte Pizzeria Dennis Oy. Som del av arrangemanget genomfördes även ett skatteeffektivt generationsskifte, där Dennis Rafkins son Kim Rafkin blev en delägare och fortsätter i det nybildade företaget i ledningsuppgifter.

“eXperiris och Pizzeria Dennis Oy:s verksamhetsområden kompletterar varandra, och med vårt kunnande kan vi vidareutväckla affärsverksamheterna.” – eXperiri Ab:s VD Sebastian Björkstén

Kund: Rocsole Oy

Internationell finansieringsrunda med Repsol Energy Ventures som lead investor

01/2016

Kund: Finnsweet Oy

Finnsweets förvärv av Namelli Oy

12/2015

Kund: Obesus Oy

Obesus förvärv av MTV Oyj’s verksamhet Keventäjät (inkromsaffär)

10/2015

Försäljning av Suomen Logistiikkatalo till Posten Logistik

Kund: Logistiikkatalo Oy

Broadius var ägarnas rådgivare, när Suomen Logistiikkatalos ägare ville göra en optimal avyttring av sitt aktieinnehav i företaget. Till det intensivt växande företaget hittades en ny ägare utanför landets gränser, då svenska Postens dotterbolag Posten Logistik köpte hela aktiestocken. Processen gjordes enkel även för köparen, och efter transaktionen är båda parterna mycket nöjda med arrangemangen.

Kund: Kotihotelli Oy

Försäljning av Kotihotelli Oy till Forenom Oy

07/2015

Kund: Roima Intelligence Oy

Roima Intelligence Oy’s köp av Done software solutions Oy från Revenio Oyj

06/2015

Kund: Eezy osk

Försäljning av Eezy osk till VMP Group Oy

06/2015

Försäljning av Talokaivo till ledningen och en inhemsk investerargrupp

Kund: Talokaivo Oy

Broadius agerade som rådgivare till ägaren, när företaget skulle förstärkas och majoritetsägandet överföras till huvudägarens son, som tjänstgör NEXTCASE som VD. I den nya minoritetsägargruppen finns starkt kunnande om finsk Industri samt erfarenhet av långtidsägande av inhemska tillväxtsföretag.

“Broadius identifierade de rätta köparna, med vilka den strategiska planeringen och konkurrensförmågan av företaget ytterligare ökar. Talokaivo är i utmärkt skick och dess verksamhet växer fortfarande”. – Talokaivos VD Mika Vainio

Kund: Algol Chemicals Oy

Algol Chemicals Oy’s köp av Amixo AB

01/2015

Kund: Looks Finland Oy

MBO av Looks Finland Oy från Wulff Oyj

12/2014

Kund: Iivari Mononen Oy

Iivari Mononen Oy’s köp av Exsane Oy

07/2014

Kund: Alte Group Oy

Försäljning av Alte Oy till Alten Group S.A

04/2014

Kund: JTK Power Oy

Försäljning av JTK-Power Oy till Koncentra Verkstads AB

08/2013

Kund: Finnsweet Oy

Försäljningen av Finnsweet Oy till Profita Group

09/2011

Kund: Oy Laine-Tuotanto Ab

Försäljningen av Laine Tuotanto Oy till Koncentra Verkstads AB

07/2011

Kund: LVI-Helin Oy

LVI-Helin Oy’s köp av Lännen Ilmatekniikka Oy:n

09/2010

Lännen Ilmatekniikka Oy

Kund: Human Care Network Oy

Försäljning av Human Care Network till Mehiläinen-koncernen

06/2010

Kund: Jätevesitukku Oy

Fusion av Suomen Jätevesitukku Oy och Jätevesi Oy

06/2009

Kund: Kovil Oy

Försäljning av Kovil Oy till AL-KO Dämpfungstechnik GmbH

01/2009

Kund: eXperiri Oy Ab

eXperiri Oy’s köp av Pizzeria Dennis Oy

10/2008

Kund: Purso Tools Oy

Försäljning av Purso Tools Oy till Oitti Tools Oy

09/2008

Kund: Jokiauran Kiinteistöt Oy

Jokiauran Kiinteistöt Oy köp av industriområde för 16 M€

07/2008

Jokiauran Kiinteistöt Oy

Kund: LVI-Helin Oy

Försäljning av LVI-Helin Oy till NVS Installation AB

04/2008

Kund: Logistiikkatalo Oy

Försäljning av Suomen Logistiikkatalo till Posten Logistik

08/2007

Kund: RMG-Yhtiöt Oy

Försäljning av RMG-Yhtiöt Oy till Alstom Finland Oy

07/2007

Kund: Newtop Oy

Försäljning av Newtop Oy till ledningen

02/2007

Newtop Oy:n ledning

Kund: Brandex Oy

Försäljning av Brandex Oy till Lyreco SA

12/2006

Kund: Helatukku Oy

Försäljning av Helatukku Oy till DT Group A/S

10/2006

Kund: Talokaivo Oy

Försäljning av Talokaivo till ledningen och en inhemsk investerargrupp

09/2006

Ledningen och en inhemsk investerargrupp

Kund: Pipelife M-Plast Oy

Försäljning av Pipelife M-Plast Oy till ledningen och OKO Venture Capital Oy

03/2006

Kund: Temet Instruments (del av Finnternet Groupia)

Forsäljning av Temet Instruments (del av Finnternet Group) till ledningen

03/2005

Ledning

Kund: Halti Oy

Försäljning av Halti till 3i och ledningen

07/2004

Kontakta oss

Funderar du på ett förvärv eller en försäljning av ditt bolag? Berätta kort om dina behov eller fråga om våra tjänster. Vi återkommer till dig!